Petroecuador puede ganar hasta USD 610 millones renegociando contratos con China

En entrevista con PRIMICIAS, Ítalo Cedeño, gerente de Petroecuador, dice que una nueva fórmula para calcular el precio de venta de petróleo a China generaría nuevos ingresos entre 2022 y 2024.

Un buque carga petróleo ecuatoriano en Balao, en las costas del océano Pacífico, durante el reinicio de exportaciones, tras la emergencia petrolera, el 6 de enero de 2022.

Petroecuador

Autor:

Actualizada:

Compartir:

La empresa estatal Petroecuador proyecta un beneficio de hasta USD 610 millones entre 2022 y 2024 si logra la renegociación y la simplificación de la fórmula para calcular el precio de venta del petróleo ecuatoriano con las empresas chinas.

Las recomendaciones fueron presentadas por la empresa pública al presidente de la República, Guillermo Lasso, quien liderará una visita oficial a China a inicios de febrero de 2022.

El Jefe de Estado ha anticipado que buscará desvincular el petróleo de la deuda con el país asiático que, hasta octubre de 2021, sumó USD 5.114 millones.

Ítalo Cedeño, gerente de Petroecuador, también cree que las condiciones de los contratos de venta de petróleo con las empresas chinas pueden ser mejoradas.

La propuesta principal es simplificar la fórmula con variables técnicas y de mercado, a fin de evitar pérdidas que, según Petroecuador, son de USD 3,6 por barril.

¿Acompañará usted al presidente Guillermo Lasso en su visita a China?

No, pues por situaciones de la pandemia viajará una comitiva muy pequeña. Si el presidente Guillermo Lasso dialoga con el presidente Xi Jinping sobre cómo mejorar los contratos petroleros con las empresas chinas, mi consejo es:

- Ajustar la actual fórmula acordada con las empresas chinas Petrochina y Unipec para calcular el precio de venta del petróleo ecuatoriano.

- Reformar la cláusula que establece que el destino del petróleo ecuatoriano es libre para que se especifique un único destino; esto es, el mercado asiático.

¿Cómo funciona ahora la fórmula y qué ajustes propone Petroecuador?

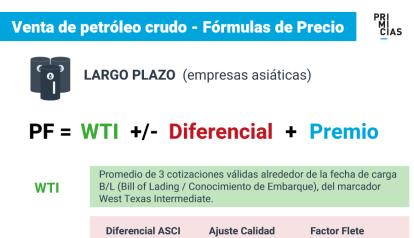

El precio final del barril, previsto en los contratos de largo plazo con las petroleras chinas Petrochina y Unipec, es el resultado de una fórmula muy compleja y llena de variables, que asegura un precio del petróleo ecuatoriano muy inferior al del mercado.

Esto, y el hecho de que el petróleo ecuatoriano tiene destino libre y no las plantas refinadoras chinas, facilita la reventa a empresas intermediarias.

El precio del barril de los contratos chinos es el resultado de una fórmula que asegura un precio muy inferior al del mercado.

Dentro del cálculo de pago, se contempla un diferencial o descuento que sufre el petróleo ecuatoriano porque es de menor calidad que su referente, el West Texas Intermediate (WTI).

El WTI es un petróleo que se produce en la Costa Oeste de Estados Unidos.

El problema es que ese descuento no obedece a factores del mercado, sino a variables muy complejas como los precios de una canasta de varios tipos de petróleo.

También hay un componente de afectación, llamado "factor flete" o costo por transporte, que en definitiva constituye un descuento adicional en el precio de venta del petróleo ecuatoriano.

Ese factor ni siquiera debería existir porque Ecuador entrega su petróleo en modalidad FOB; es decir, en Esmeraldas y no en el puerto de destino final, más si este es libre. El "factor flete" debería ser eliminado.

¿Cuánto pierde Ecuador por el uso de esa fórmula antitécnica y fuera de mercado?

Le corresponde a la Contraloría seguir haciendo los análisis de los contratos. Pero, sin duda, el precio del petróleo ecuatoriano está siendo castigado.

La Gerencia de Comercio Internacional de Petroecuador calcula una pérdida de USD 3,6 por barril en los contratos de largo plazo con empresas asiáticas.

Así, los contratos de ventas 'spot', que se hicieron por concurso y que son de corto plazo, tuvieron un diferencial o descuento promedio en 2021 de USD 1,9 por barril en el caso del petróleo Oriente.

Por ejemplo, si el WTI tuvo un precio de USD 70 por barril, el petróleo ecuatoriano Oriente se vendió en USD 68,1 por barril.

En cambio, los contratos a largo plazo con empresas chinas tuvieron un descuento promedio de USD 5,6 por barril para el petróleo Oriente en 2021 y un precio final de venta de USD 66,39 por barril.

¿Qué ajustes plantea Petroecuador a la fórmula de los contratos de largo plazo con China?

La fórmula debe ser muy sencilla, con un precio final acorde al WTI y al diferencial de los procesos de venta en el mercado 'spot'. Es decir:

Precio Final = WTI-Diferencial Spot.

El diferencial sale de los concursos abiertos y públicos para las ventas ocasionales de petróleo Oriente y Napo.

¿Cuál sería el beneficio económico de la nueva fórmula?

Si se mejora la fórmula, Ecuador tendría nuevos ingresos de USD 500 millones entre 2022 y 2024.

Y, si se considera un premio de USD 0,71 por barril como el que tenemos vigente en el contrato a largo plazo con la empresa privada Shell se obtendría un ingreso adicional de USD 110 millones. En total, se tendría un beneficio de cerca de USD 610 millones.

¿Cuánto petróleo ecuatoriano aún se debe entregar a China por esos contratos?

Ecuador comprometió con China la venta de 1.330 millones de barriles de petróleo a través de 13 contratos de largo plazo. De esa cifra, se han entregado 1.175,2 millones de barriles.

Es decir, existe aún un remanente de 154,8 millones de barriles que se debe entregar hasta 2024 por contratos de largo plazo con las chinas Petrochina y Unipec y la tailandesa Petrotailandia.

Aún se deben entregar 154,8 millones de barriles hasta 2024 por contratos con petroleras asiáticas.

¿La propuesta de Petroecuador incluye revisar los plazos de esos contratos?

También queremos que los plazos sean más amplios para poder tener volumen para ventas 'spot' mediante concursos públicos y, de esta forma, lograr un diferencial de mercado.

Si el país solo dispone del 1% del volumen exportado para ventas 'spot' no es representativo para el mercado. La idea es tener, al menos, el 10% del total de petróleo vendido al exterior en ventas ocasionales, aunque la cifra ideal sería llegar al 20%.

¿Cuánto volumen de petróleo se colocará en ventas 'spot' en este año?

Para 2022, está prevista una venta de 15 millones de barriles en ventas ocasionales; es decir, un 15% del saldo exportable de petróleo.

El petróleo vendido a China no va a sus refinerías, sino que es renegociado por intermediarios. ¿Qué tan viable es lograr que el destino final sea el mercado asiático como propone Petroecuador?

No creo que en el diálogo que tendrán el presidente Lasso y su homólogo Xi Jinping vayan a entrar en estos detalles técnicos, pero si se pudiera tocar el tema, la propuesta es que se establezca como único destino del petróleo ecuatoriano el mercado asiático.

Pero, ¿puede existir realmente interés considerando que el mercado natural para el petróleo ecuatoriano es el Golfo de Estados Unidos?

Un inconveniente hasta ahora es que en Ecuador no podían atracar buques de gran calado, que elevaba los costos de transporte.

Pero gracias a la conexión en Punta Gorda, terminal de la empresa privada de OCP Ecuador, desde junio de 2021 pueden llegar buques capaces de transportar uno o dos millones de barriles, que puede despertar el interés de las empresas chinas.

Compartir: