Impuesto a la Renta 2025 para personas naturales: Esto es todo lo que debe saber

El Impuesto a la Renta para personas naturales puede ser de hasta 37%, según el tipo de contribuyente y los ingresos que estos perciban. Lea una guía.

Imagen referencial de una brigada del SRI en Ciudad Victoria, Guayaquil, 12 de diciembre de 2024.

- Foto

Cuenta X del SRI.

Autor:

Actualizada:

Compartir:

Las personas que tengan ingresos mensuales de USD 1.006,7 o más (USD 12.081 al año) durante 2025, tendrán que declarar el Impuesto a la Renta.

Sin embargo, los contribuyentes tienen la opción de acceder a una rebaja por gastos personales y así, pagar menos impuesto, explica la abogada tributaria Yael Fierro.

Este impuesto para las personas naturales es una importante fuente de ingresos para el Estado, aunque es mucho menor frente a lo que pagan las empresas. El Servicio de Rentas Internas (SRI), recaudó USD 299 millones por Impuesto a la Renta de personas naturales, entre enero y noviembre de 2024.

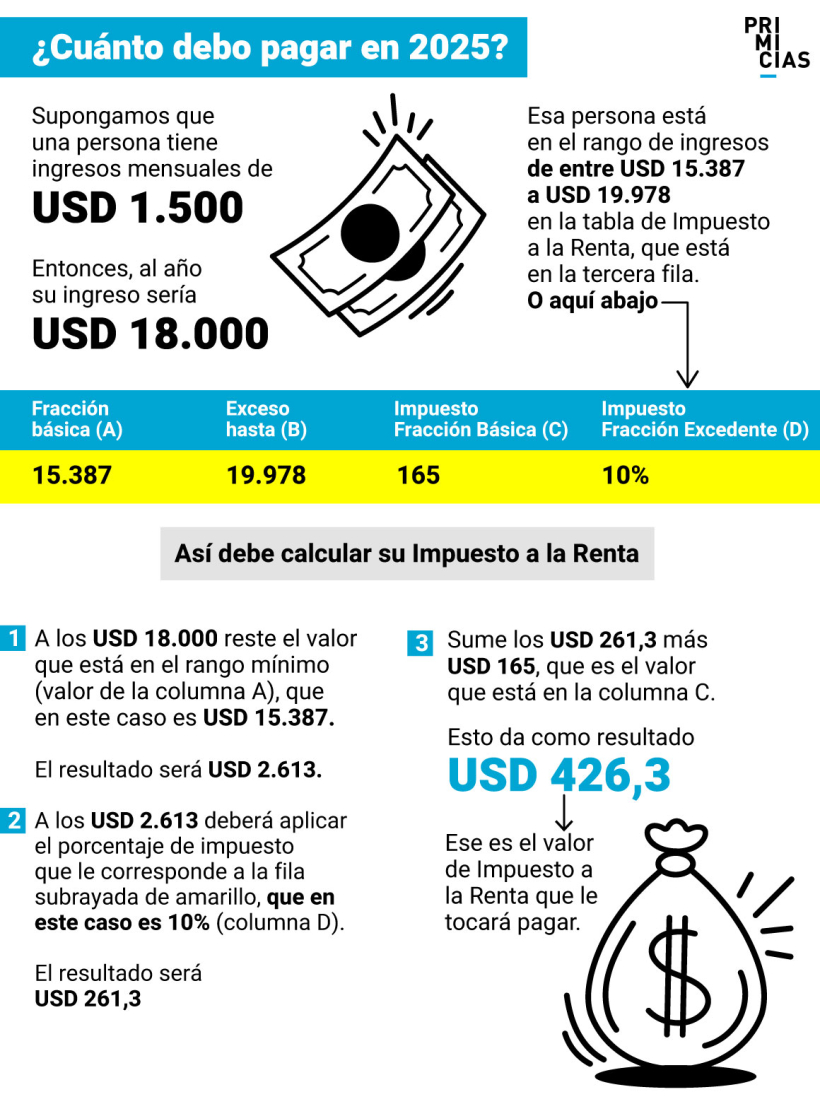

Las tarifas del Impuesto a la Renta personas naturales varían según los ingresos de la persona, en porcentajes que van de 5% a 37%, como muestra la tabla vigente para 2025:

Así es como se calcula el Impuesto a la Renta para 2025:

Estas son respuestas a las dudas más frecuentes sobre este impuesto:

- 1

¿Quiénes deben declarar el impuesto?

Compartir:

Las personas que tienen la obligación de pagar el Impuesto a la Renta son:

1. Aquellas que trabajan bajo relación de dependencia; es decir, para un empleador.

2. Quienes ofrecen sus servicios profesionales de forma independiente ('freelance'), como abogados, doctores, periodistas, profesores, publicistas e incluso los 'influencers'.

3. Las personas que realizan una actividad económica de manera independiente como: alquiler de viviendas, labores agrícolas o servicios de transporte.

4. Y las personas naturales que están dentro del Régimen Simplificado Para Emprendedores y Negocios Populares (Rimpe), pero de acuerdo a una tabla especial (ver punto 8).

Recuerde que en 2025, solo quienes ganen menos de USD 12.081 al año están libres del Impuesto a la Renta.

- 2

¿Cuándo debe pagarlo?

Compartir:

En el caso de quienes trabajan bajo relación de dependencia, es el empleador quien cada mes hace la retención del Impuesto a la Renta de su trabajador.

De ahí que cada mes, desde febrero hasta diciembre, los patronos comenzarán a retener en 11 cuotas el Impuesto a la Renta de los empleados por los ingresos correspondientes a 2025, explica Fierro.

En cambio las personas que ofrecen servicios profesionales como 'freelance' o las que ejercen actividades económicas de manera independiente tienen la obligación de hacer un solo pago por el impuesto que les corresponda, en marzo de cada año, según el noveno dígito de la cédula o RUC, explica el abogado tributario Javier Bustos.

Así que en marzo de 2025 este grupo de contribuyentes deberá pagar el impuesto correspondiente a sus ingresos de todo 2024, explica Bustos. Y en marzo de 2026 deberán pagar el impuesto que corresponde a sus actividades de 2025.

Bustos añade que en el caso de las personas naturales del Rimpe, estas también deben declarar el impuesto con un solo pago, pero deben hacerlo en mayo de cada año, según el noveno dígito del RUC o cédula.

- 3

¿Cómo calcular los ingresos?

Compartir:

Para saber qué porcentaje le corresponde pagar de Impuesto a la Renta, primero deberá conocer cuál es su base imponible.

La base imponible corresponde a los ingresos del contribuyente, sin considerar ciertos costos, gastos o ingresos no gravables con impuestos.

Así, si trabaja de manera independiente, sume todos sus ingresos anuales y reste los gastos en los que incurre, producto de su actividad económica.

Por ejemplo, si es un odontólogo que tiene un asistente, debe restar de sus ingresos el pago de ese salario, así como otros gastos, como el arriendo del consultorio y los insumos médicos que usa. El resultado de esa resta de ingresos menos gastos es la base imponible, explica Bustos.

Y si es una persona que trabaja bajo relación de dependencia, para saber en qué rango de ingresos está o cuál es la base imponible, tendrá que restar de sus ingresos el pago del decimotercera remuneración y decimocuarto sueldo, así como el aporte al IESS, añade Bustos.

- 4

¿Cómo tener la rebaja por gastos personales?

Compartir:

Una vez que sepa cuál es el impuesto a pagar, puede tener una rebaja, según el número de cargas familiares y el monto de gastos personales en los que incurra al año, explica Fierro.

En el caso de los trabajadores bajo relación de dependencia, para acceder a esta rebaja deben presentar hasta febrero de 2025 el formulario de Proyección de Gastos Personales.

En este formulario, el trabajador deberá proyectar los gastos que prevé tener en todo el año con respecto a las siguientes categorías:

1. Vivienda.

2. Alimentación.

3. Vestimenta.

4. Salud.

5. Turismo.

6. Educación.

La ley permite que los contribuyentes incluyan los gastos para cuidado de mascotas, dice Fierro.

Las personas que trabajan de manera independiente y en Rimpe, en cambio, no necesitan presentar la proyección de gastos personales, sino que cuando hacen su declaración anual ante el SRI, detallan directamente cuáles son los gastos en los que incurrieron ese año, dice Bustos.

- 5

¿Cuánto se puede rebajar?

Compartir:

La Ley para el Fortalecimiento de la Economía Familiar estableció que el tope de gastos personales para la reducción del Impuesto a la Renta se calcule en función del precio de la canasta básica familiar de enero del año en curso; es decir, en enero de 2025.

Y ese dato recién será publicado en la primera semana de febrero de 2025, por parte del Instituto Nacional de Estadística y Censo (INEC).

Personas con una carga familiar:

Para el caso de personas naturales sin cargas familiares, el monto de la rebaja máxima por gastos personales puede ser:

1.El equivalente al 18% de siete canastas familiares básicas de enero de 2025. Para tener una idea, el valor que una persona sin cargas familiares pudo descontar en 2024 fue de USD 994,9, pues la canasta familiar básica de enero de ese año era de USD 789,57.

2. El 18% del total de los gastos personales.

El valor que el SRI tomará en cuenta será el menor de entre estos dos.

Personas con más de una carga familiar:

En cambio, quienes tienen una o más cargas familiares, podrán descontar un monto que puede ser:

1. El 18% de nueve hasta máximo 20 canastas básicas familiares de enero de 2025, según el número de cargas familiares.

2. El 18% del total de los gastos personales. El valor que el SRI tomará en cuenta será el menor de entre estos dos.Nuevamente, para tener una idea, el valor que pudo descontar una persona con una o más cargas familiares en 2024 fue de entre USD 1.279 y USD 2.842.

- 6

¿Quiénes son consideradas cargas familiares?

Compartir:

Según el SRI, las cargas familiares pueden ser los padres, incluidos aquellos que estén jubilados. Además, son cargas familiares:

1. Los hijos hasta los 21 años de edad.

2. Hijos con alguna discapacidad de cualquier edad, siempre que no perciban ingresos gravados y que sean dependientes del contribuyente.

3. Cónyuge o pareja en unión de hecho.

En ningún caso, dos o más contribuyentes podrán considerar a una misma persona como carga familiar. El máximo de cargas familiares que se puede reportar para la proyección de gastos personales es cinco.

El SRI aclara que pueden ser cargas familiares estos grupos de personas siempre que sus ingresos gravados no sean superiores a un Salario Básico Unificado.

- 7

¿Cómo registrar las cargas familiares?

Compartir:

Cada año, los contribuyentes deben actualizar la información sobre sus cargas familiares, en el momento en el que hacen la proyección de gastos personales, en febrero, explica Fierro.

Aunque en el formulario de proyección de gastos personales el SRI pide a los contribuyentes detallar el número de cargas familiares, es necesario también registrarlos a través del sitio web de la entidad, añade Fierro.

Las cargas familiares se pueden registrar a partir del 1 de enero del 2025 y la fecha máxima es hasta febrero de acuerdo con el noveno dígito del RUC o cédula que es la fecha de presentación del Anexo de Gastos Personales de 2024.

Para registrar a una carga familiar, el contribuyente debe presentar al empleador la siguiente documentación:

1.Copia de la cédula de identidad del cónyuge o pareja.

2.Copia de la cédula de identidad de los hijos menores de 21 años.

3. Copia de cédula y carnet de discapacidad de los hijos que tengan esta condición.

4. Copia del certificado o aval del Ministerio de Salud en el que se detalle que la carga familiar o el contribuyente padecen una enfermedad catastrófica, rara y/o huérfana.

5. En caso de que los padres sean las cargas familiares, además de la copia de la cédula se requiere una carta de consentimiento expreso.

Para reportar las cargas familiares, el contribuyente debe ingresar al portal web SRI en línea con su usuario y contraseña. Luego debe ir a la opción Anexos / Anexo de gastos personales en línea / Registro de cargas familiares para períodos a partir de 2023.

- 8

¿Qué pasa si no presenta la proyección en febrero?

Compartir:

Si el contribuyente no presenta su proyección de gastos personales en febrero, tiene la opción de hacerlo más adelante, en junio o septiembre. Si ya la presentó, pero quiere actualizarla, también puede hacerlo en esos meses.

Bustos explica que el riesgo de no presentar la proyección de gastos personales es que el empleador retendrá más impuesto mensual al trabajador, pues no cuenta con la información sobre los gastos personales del empleado para aplicar las rebajas que permite la ley.

- 9

¿Y el anexo de gastos personales?

Compartir:

El Anexo de Gastos Personales es un formulario en el que el contribuyente presentará, con los respaldos de facturas y notas de ventas, en qué gastos incurrió en la práctica durante 2025, explica Bustos.

Si el anexo refleja que el contribuyente hizo una proyección de gastos para 2025 menor a los que realmente tuvo, tendrá derecho a una devolución del impuesto pagado en exceso.

Y si el anexo muestra que la proyección de gastos fue mayor a los gastos que realmente tuvo el contribuyente, este deberá pagar el faltante del impuesto, explica Bustos.

El anexo se debe presentar en febrero del año siguiente a la proyección de gastos; es decir, en febrero de 2025, los contribuyentes deberán presentar el anexo correspondiente a los gastos que tuvieron en 2024.

Y en febrero de 2026, deberán presentar el anexo correspondiente a los gastos incurridos en 2025.

- 8

El Rimpe tiene otras tablas de impuesto

Compartir:

Recuerde que los contribuyentes dentro del Rimpe tienen tarifas diferentes de Impuesto a la Renta. Así, el segmento de Negocios Populares (con ingresos brutos anuales de hasta USD 20.000) paga un impuesto progresivo de hasta USD 60, según esta tabla:

En cambio, las personas naturales dentro del segmento Emprendedores del Rimpe (ingresos brutos anuales superiores a USD 20.000 y hasta USD 300.000) tienen tarifas de 1% a 2%, según esta tabla:

Compartir: